이동평균선은 아마도 가장 보편적으로 사용되는 기술 중에 하나라고 하겠다. 일찍이 그랜빌(J.E.Granville)에 의해 실증적 연구가 진행된 이래 초보자부터 전문가까지 기술적 분석에 이를 사용하지 않는 사람이 없을 정도다.

이동평균은 일정 기간 동안의 주가를 평균하되, 매일 매일 하루씩 이동해 가며 평균하는 방법을 말하며, 이를 시계열로 연결한 것을 이동평균선이라고 한다.

위 식과 같은 방법의 이동평균을 단순이동평균(simple moving average)이라 하는데, 모든 주가의 비중이 같다. 이에 반해 최근의 주가에 보다 높은 비중을 두어 평균하는 방법을 가중이동평균(weighted moving average)이라고 한다.

이 가중이동평균의 일종인 지수이동평균(exponential moving average)은 계산이 간단하고, 가중 방법이 합리적이어서 널리 사용되고 있다. 이동평균은 주가를 평활화함으로써(smoothing) 돌발적인 주가의 변화를 완화하여 잘못된 판단을 배제하는 데 유용하다. 이를 [민감도(sensitivity)를 조절한다]라고 말한다.

* 평활화(平滑化, smoothing)

① 거친 표본 추출이나 잡음 때문에 데이터에 좋지 않은 미세한 변동이나 불연속성 등이 있을 때, 이런 변동이나 불연속성을 약하게 하거나 제거하여 매끄럽게 하는 조작. 화상 처리 분야에서는 화상 강조를 위한 방법 중 하나로, 보기 쉬운 화상을 얻을 뿐만 아니라 컴퓨터에 의한 인식을 쉽게 하기 위해서도 꼭 필요한 처리이다.

공간 영역에서의 가장 간단한 평활화 조작으로는 근접 픽셀과의 단순한 평균화 연산이 있다. 한편 주파수 영역에서의 처리로서, 저역 통과 필터에 의해 고주파 성분을 제거하는 방법이 있다. 이들 처리에서는 잡음 등을 제거함과 동시에 모서리 등의 중요한 정보를 실수로 손상시키는 일이 있어, 모서리 선부에 대해서는 이것을 검출해서 정보를 보존하도록 하며 그 이외의 부분에 대해서만 평균화 등의 조작을 하는 방법도 제안되고 있다.

② 컴퓨터 도형 분야 등에서, 주어진 공간 좌표값 군의 매끄러운 곡면 상에 있는 곡선 군을 구하는 것.

그러나 결과치가 원 계열인 주가의 흐름보다는 늦추어져 나타나므로 판단도 늦어지게 된다.

이를 이동평균의 지행성(遲行性,lateness)이라고 한다. 이동평균 기간을 길게 하면 할수록 평활화는 잘 되나 지행성은 더욱 심해지고, 반대로 기간을 짧게 하면 평활화는 잘 안 되나 지행성은 많이 극복된다. 이렇듯 양자는 서로 교차 관계(tradeoff)에 있으므로 동시에 만족시킬 수는 없다.

이동평균선은 그 작법의 간편성, 이용의 편의성에 기하여 가장 널리 애용되고 있는 지표이다. 그러나 과연 얼마만큼 실효성 있는 기술적 방법인가에 대하여는 이제껏 제대로 검증되지 않았다고 본다.

물론 그랜빌(J.E.Granville)이 [New strategy of daily stock market for maximum profit]이란 책을 통하여 깊이 있게 매매방법을 정리하긴 했다. 그것이 바로 그랜빌의 매매8법칙이다.

그런데 다년간 기술적 분석을 하고 있다는 사람 중에도 이 매매법칙 조차도 제대로 해득하지 못하고, 그저 단편적인 이해에 기초하여 분석하는 경우도 적지 않다. 하물며 요즘 시중에서 횡행하는 이동평균선법의 배리(背理)나 제대로 알고 있으리라고 기대하는 것은 연목구어(緣木求魚)이리라.

필자의 경우엔 차트 분석 시 아예 이동평균선을 지우고 시작한다. 그 까닭은 naked한 주가 그 자체만큼 더 확실한 지표는 없다는 소신에 기초한다. 벌거벗은 주가 자체에 집중(concentration)한다면, 즉 이동평균선 같은 허울을 벗어버린다면 더욱 본질적인 주가의 동태를 철저히 살펴 볼 수 있으리라고 믿는다.

데이터를 평균 낸다고 해서 그것이 기대 값이 되지는 않는다. 환언하면 평균값이 기대 값이 아니라는 것이다. 이런 시계열 자료를 non-stationary이라고 한다. 주가는 대표적인 non-stationary 시계열이다. 다만 확률적 추세가 있을 따름이다.

* 시계열(時系列, time series)

통계계열의 일종.

일반적으로 어떤 양의 관측 결과를 일정한 기준에 따라 계열로 정리한 것을 통계계열이라고 한다. 어떤 관측치(觀測値) 또는 통계량의 변화를 시간의 움직임에 따라서 포착하고 이것을 계열화하였을 때, 이와 같은 통계계열을 시계열이라고 한다.

이러한 경우의 관측 결과 x는 시간 t에 따라서 변동하는 양이므로 그 시계열은 {xt}로 표시된다. 예를 들면, 한 나라의 경제성장을 알기 위한 실질국민 총생산지수에 관한 통계도표는 연도를 시간이라고 생각하였을 때의 시계열의 도표이다.

stationary 시계열인 경우 평균으로 회귀하는 경향이 있다. 그러나 non-stationary 시계열인 경우 그렇지 않다. 그런즉 평균값에 기대어 주가를 예측한다는 것만큼 nonsense는 없다고 본다. 기술적분석 자체가 nonsense에 기반한 놀이에 불과한 것이라고 한다면 더 이상 할 말은 없지만.

기술이지 과학이 아닌즉 실용적 성과 또는 만족을 얻으면 족하다고 생각한다면, 그에 대해 구태여 시비를 걸 생각은 없다. 다만 필자의 지적이 이동평균선 과신에 대한 반성적 성찰의 계기가 되기를 바란다.

이동평균선은 지행선, 상변화의 근원적인 모순을 품고 있다. 이동평균선은 주가라는 실체의 그림자, 그것도 한참 뒤쳐진 그림자에 불과하다.

그런데 분석가는 역으로 그 그림자를 마치 절체절명의 실체적 기준 값이라도 되는 양, 이동평균값을 지지력, 저항력의 전거로 들어 논한다.

주가는 실체요, 이동평균값은 주가로부터 유출되는 이차적 물리량이다. 따라서 이동평균값이 주가에 의지함이지, 주가가 이동평균선에 구속되는 것은 아니다. 그럼에도 불구하고 분석가들은 주가가 5일 MA를 뚫었느니 아니니 하며 역리를 태연히 설파한다. 듣는 이도 이를 자연스럽게 무비판적으로 수용한다.

물론 이동평균값이라는 것이 과거 주가행태의 대표성을 갖는다는 것을 모르는 것이 아니다.

주가가 일정부분 과거의 행적에 영향받는다는 것을 부정하는 것도 아니다. 그러나 분명한 것은 주가(株價)가 주인(主人)이고 이동평균값은 부차적(副次的)이라는 것을 잊어서는 안 된다는 사실을 강조하고 싶다.

하물며 지행성이라는 치명적인 태생적인 한계를 갖고 있는 이동평균선을 현 주가의 행로 예측의 준거 틀로서 받드는 것은 심히 경계하지 않을 수 없다.

만약 이동평균선을 사용하려면 지행성이 극복된 다른 방법을 고안하여야 한다고 본다. 그러한 노력은 J.M.Hurst의 Cycle, Burg algorithm에 기초한 MESA 등 다양한 시도가 있어 왔다. 이와 같은 cycle-based trading program들은 이미 프로그램화되어 시판되고 있기도 하다.

지행성이 극복되지 않은 이동평균선은 마치 느림보 거북의 등에 타고 토끼와 경주하려는 노력과 다름이 없다고 필자는 생각한다.(tardy forecaster)

이동평균선의 대표적인 nonsense 사례는 골든크로스이다. 이동평균선 분석가는 골든크로스는 상승 전환의 매수신호라고 말한다. 그런데 이를 두고 혹자는 골든 반락이라고 칭하며 골든크로스가 일어날 때, 뒤이어 반락이 일어나니 역으로 팔아야 한다고 주장하기도 한다. 이에 대한 구체적인 참고 자료는 본고 말미에 소고로서 첨부할 터이니 참고하기 바란다.

이동평균에 대하여는 할 말이 많다. 그러나 이 자리에서 모든 것을 다 말하기에는 시간, 지면 등의 제한이 있다. 때문에 아래에서는 필자가 그동안 연구한 이동평균에 대한 수학적인 해석 자료를 제시하는 것으로 가름하고자 한다.

그러나 본 사이트 내의 적절한 곳을 찾을 수 없기에 부득이 이곳에 올리기로 하였다. 넓은 양해 부탁드린다. 그 밖의 기초적인 내용은 다른 서적 등을 참고하시기 바라며, 필자의 강의는 기초적인 내용은 생략하고 진행하고자 하니 이점 또한 양지하시기 바란다.

마지막으로 한 말씀 드린다면, [이동평균선으로부터 자유롭게 되지 않으면 절대 고수가 될 수 없다]라는 경구를 전해드린다.

☆이동평균선의 수리학적 탐색

물리학의 파동론에 따르면 파동은 진폭(amplitude), 주파수(frequency), 위상(phase)의 3요소로 이해될 수 있다. 파동을 이동평균하면 다음과 같은 현상이 나타난다.

① 진폭이 줄어든다.

이는 이동평균 기간보다 짧은 주기를 갖는 잔 파동들이 상대적으로 소멸된다는 의미이기도 하다. 이런 기능을 필터(high frequency pass filter)라 한다.

( * band pass filter는 실제 이동평균선을 사용하지 않는다. spectral analysis 또는 fourier analysis등의 고급기법을 사용하면, 이동평균법이 가지고 있는 지행성, 상변화의 문제점을 극복할 수 있다. 그 외 Box & Jenkins의 ARIMA 방법이 있으나, 종합주가지수에 대하여 한때는 모 투신사에서 정기적으로 발표하기도 하였으나, 이즈음에는 그리 활용되고 있지 않고 있다.) 원래의 파동과 주기가 같은 이동평균 기간을 적용하면 원래의 파동은 직선화된다.

② 위상이 변한다.

이동평균을 논할 때, 단순히 지행성만 말하고 있으나 더욱 간과해서는 안 될 일은 위상의 역변화다. 지행성도 위상 변화나 파동의 지연 현상을 의미하고 있긴 하나, 통상은 원 파동에 비해 뒤로 늦추어지는 정도로 이해하는 데 그치고 있다.

그러나 이동평균 결과 π 위상의 선행(lead), 지연(lag)이 있을 경우에는 원 파동과 위, 아래가 뒤집힌 형상(逆相)이 되므로 정반대의 판단을 내리게 되므로 사뭇 위험하다. 실제 주가는 여러 파동으로 구성되므로 선택된 이동평균 기간이 요소 파동에 작용하여 위상을 π에 가깝게 변동(shift)시킨다면 원 파동과 정반대로 되어 판단을 그르치게 하는 위험이 있다.

(* 실제는 π만큼 shift시키는 순간 이동평균선은 직선화된다.)

그림을 보자. 맨 상단 1/4분면에는 주가에 해당하는 주기 20일, 진폭 2000의 싸인(sine)파가 그려져 있다. 2/4분면에는 5일 이동평균선이, 3/4분면에는 10일 이동평균선이, 4/4분면에는 15일 이동평균선이 각기 그려져 있다.

이동평균 기간이 커질수록 위상이 앞서(lead), 결과적으로 시간상으로는 지연되는 효과를 나타내고 있음을 볼 수 있다. 또한 진폭은 이동평균 기간이 커질수록 줄어드는 것을 관찰할 수 있다. 그러나 이 모든 경우의 주기는 20일로 변동이 없다.

그림에는 안 나타났으나, 이동평균 기간이 원 계열의 주가와 같은 20일이 되면 완전히 직선화된다. 그러나 다시 이동평균 기간이 늘어나면 예컨대 30일이라면 진폭은 줄어드나 위상은 10일 이동평균선과 같고, 주기는 20일인 파동이 다시 나타난다.

특히 원 계열 주기의 1/2인 10일 이동평균의 경우를 보면 다음과 같은 특이한 성질을 발견할 수 있다.

① 원 계열에 대하여 π/2만큼의 위상 차이가 난다.

② 따라서 주가가 최고가이거나, 가장 최저가일 때 이동평균선 값은 중간 값을 갖게 된다.

반대로 주가가 중간 값을 갖을 때, 이동평균값은 최고가이거나 최저가가 된다.

③ 주가와 이동평균선이 교차하는 골든크로스, 데드크로스는 주가의 최고가나 최저가 시점에 비하여 π/4(2.5일) 정도 늦게 발생한다.

이렇듯 이동평균선은 지행성이 숙명처럼 따라다닌다.

이동평균선에 의해 진폭이 줄어드는 것은 잔 파동이 흡수되어 감쇄되기 때문이다. 때문에 주가의 급격한 변동을 완화할 수 있게 되는 것이다. 반면 지행성 때문에 빠른 신호 포착은 어렵게 된다. 그러나 이를 극복할 수 있는 방법이 있다. 이는 원 계열을 이동평균선으로 나누어 주는 방법이다. 이 방법은 이미 이격률 지표로 널리 알려진 것이나, 이것이 지행성을 완화시켜 준다는 사실에 대하여는 그만큼 알려져 있지 못하다.

주가를 이동평균선으로 나누어 주면 지행성이 극복되는 이유는 이동평균선은 위상이 선행(lead) 되나, 이격률과 같은 원계열/이동평균선은 위상을 반대로 지연(lag)시켜 주기 때문이다.

위 그림을 보자. 그림 좌측에는 이동평균선이, 우측에는 이격률이 기간을 달리하여 예시되어 있다. 이들을 함께 분석하면 다음과 같다.

① 이동평균선의 경우는 이동평균 기간을 길게 할수록 지표 값의 지연이 더 심해진다.

② 이격률은 이동평균 기간을 짧게 할수록 지표 값의 선행성이 커진다.

③ 이격률의 이동평균 기간이 원 계열의 주기에 가까워질수록 주가와 이격률의 위상은 거의 일치한다.

④ 결과적으로 이격률은 원래의 주기와 가까워지면 위상의 앞섬, 뒤섬 현상을 없앨 수 있다.

⑤ 이격률의 상하, 하한 값을 정하고 상한 값보다 커지면 매도권, 하한 값보다 작아지면 매수권으로 해석하는 것이 이격률을 이용하는 전통적인 방법이었다.

⑥ 그러나 이격률은 주기(週期)가 주가와 같지만 않다면 오히려 선행하는 지표이므로 그 추세의 흐름을 아울러 검토해 볼만 하다.

소위 다이버전스(divergence) 기법을 활용하면 보다 빠른 매매 신호를 포착해낼 수 있다.

⑦ 이격률 20일이 가장 널리 쓰이는데, 단기적으로 보았을 때, 한국 시장의 경우 상승기, 하락기 각각 20 ~ 30일 정도로 조사되므로 적절하다고 판단 된다.

⑧ 이 기법은 이동평균을 기초로 만들어졌기 때문에 지행성을 갖는 여타의 기술적 지표에도 응용될 수 있다.

예컨대 이동평균하기 전의 원계열치를 지행성을 보이는 지표로 나누어 주면 지행성이 완화된 새로운 지표를 얻을 수 있다.

그랜빌매수신호 참고

☆ 골든크로스와 데드크로스 小考

중기이동평균선과 장기이동평균선뿐이 아니고 상대적인 단기이동 평균선과 장기이동평균선의 상호 교차점을 모두 XX크로스(골든, 데드)로 일반화시켜 사용하기도 한다. 어느 경우라 하여도 이 이론은 다소 신중한 적용을 하여야 할 소지가 많기에 아래 부연설명을 가하여 두는 바이다.

기본적으로 이동평균선은 지행성(遲行性 , 늦음)을 그 본성으로 하기 때문에 비교적 장기적 관점에서의 크로스이론은 대국적 시세의 추세를 판별하는데, 유용한 판단자료로서 가치를 갖기도 하나 비교적 단기선끼리의 크로스이론은 그 늦은 신호로 인해 매매시점을 적절히 제공하지 못하는 경우가 많이 있다.

특히나 추세의 궁극적 전환이 아닌 일시적 자율조정 시에 나타나는 크로스를 이론 그대로 적용하는 것은 대단히 위험한 일로서 흔히 실패의 원인이 되기도 한다. 예컨대 상승기조 하에 일시적 자율반락( technical reaction )으로 인해 데드-크로스가 발생했을 때는 이미 시세가 반락 후 한참을 지난 후이기 때문에 매도시점을 지나치게 된다.

곧 이어 바로 주가가 다시 제 추세대로 상향 복귀하게 되면 골든-크로스가 일어나기 훨씬 전에 주가는 이미 한참 올라간 후이기 십상일 터이기에 역시 적절한 매입시점도 이 이론으로부터 제공받지 못하게 된다.

견조한 대세 상승기조 하에 나타나는 데드-크로스는 오히려 역(逆)으로 매입 찬스를 고르는 절호의 계기가 되기도 한다. 이렇듯 본(本) 이동평균선에 의하여 유도되는 이론적 결론들은 거개가 너무 교과서적 원리에 치우쳐 이해되고 있기 때문에 그 원리 밑에 숨겨져 있는 지행성이라든가, 통계학적 결점 등의 배리(背理)에 특히 유의하여야 할 것이다.

참고로 87.1 ~ 88.4월간의 한국시장을 대상으로 이동평균선의 교차법(crossover rule)에 따른 분석 결과를 소개하면 다음과 같다.

① 강세 국면에서의 골든크로스와 주가 추이

전반적으로 골든크로스가 나타나기 직전부터 주가는 상승해 왔고 직후에도 주가는 계속 상승했다. 그러나 전체 시장 기조가 강세이기 때문에 골든크로스가 나타나지 않은 종목들도 오른 경우가 많다. 강세 국면에서의 골든크로스는 중요한 매입신호로 해석된다.

② 강세 국면에서의 데드크로스와 주가 추이

데드크로스가 나타난 종목들은 대체로 데드크로스 발생을 전후해서 주가가 하락했다. 그러나 전체 시장 기조가 강세이기 때문에 역시 데드크로스가 나타난 종목들의 주가도 소폭 하락했다. 강세 국면에서의 데드크로스는 역시 매도하고 매입은 자제를 하는 게 바람직하다.

③ 약세 국면에서의 골든크로스와 주가 추이

골든크로스가 나타난 이후 주가가 오른 경우와 오히려 그 반대로 내린 경우가 모두 나타났다. 전체 시장 기조가 약세일 때에 나타나는 골든크로스를 매입신호로 보기에는 매우 무리가 따르며, 이 경우에는 골든크로스에 큰 의미를 두지 말고 다른 요인을 감안해서 매입을 결정하여야 할 것이다.

④ 약세 국면에서의 데드크로스와 주가 추이

일반적으로 데드크로스는 매도신호로 해석되나 여기에서는 오히려 반대의 경우가 나타났다. 즉, 데드크로스가 나타난 종목들은 주가가 내린 게 아니라 오히려 주가가 오르고 있다. 약세국면에서 데드크로스가 나타난 종목들은 다른 종목들에 비해 낙폭이 유난히 큰 것으로 해석돼, 오히려 데드크로스 발생 시점이 바닥권이라는 인식과 더불어 단기적인 매수세가 가담하면서 주가가 오른 것으로 해석된다.

이상의 결과를 요약하면

ⓐ 강세 국면에서 골든크로스가 나타난 종목은 안심하고 매입할 수 있다.

ⓑ 강세 국면에서 데드크로스가 나타난 종목은 역시 매도하는 게 좋으며 매입을 피하라.

ⓒ 약세 국면에서는 골든크로스에 집착하지 말고 다른 요인을 감안하라.

ⓓ 약세 국면에서 데드크로스가 나타난 종목은 적극적으로 매입해야 한다.

|

5일 이동평균선 투자 5일 이동평균선 붕괴 종목으로 주식 투자하기

개별 종목들이 5일 이평선을 타고 상승하는 강세를 보일 때 스페큐는 집중 공략한다. 책에서 나오는 5일 이평선 지지를 이용한 거래를 참고하기는 하지만 실전에서는 5일 이동평균선을 사이에 두고 치열한 투자자들의 공방이 벌어지기 때문에 단순히 5일 이동평균선과 20일 이동평균선의 지지와 저항만을 가지고 거래하지는 않는다.

5일 이동평균선 위에서 강하게 상승한 종목은 변동성도 크고 시장 참여자들의 관심이 많아 유동성도 좋다. 그가 말하는 5일 이동평균선 전후의 종목 움직임은 무엇이며 책에 나오는 이론과는 다른 움직임은 무얼 두고 이야기 하는 것인지 들어보고 실전에 적용할 수 있도록 해보자.

5일 이동평균선은 그 주식의 5일 동안의 종가(통상)를 평균하여 구한 것으로 주가의 움직임에 가장 빠르게 따라서 움직이며 주식+ 투자자들이 가장 많이 보는 지표이다. 5일 이동평균선을 따라서 상승하는 종목들은 강한 종목군에 속하고 이들 종목들은 5일 이동평균선을 기준으로 이격을 벌였다가 좁히기도 하며 아래로 하향하였다가 다시 올라오는 과정을 거치며 움직인다. 통상 강한 상승을 하며 5일 이동평균선 위에서 움직이는 종목은 강세 종목으로 분류하며 5일 이동평균선을 깨지 않는한 지속하여 상승한다고 해석한다.

그러나 대부분의 종목들은 5일 이동평균선 위에서 그리 오래 있지는 못한다. 가격과 5일 이평선의 이격 그리고 5일과 20일 이동평균선의 이격이 벌어지면 이격 줄이기 조정을 하기 마련이다. 그래서 일정시점이 되면 단기 상투를 치고 조정을 보이는데 이때의 해석이 주식투자로 돈을 벌 수 있느냐의 중요한 관건이 된다.

그림 1은 주가의 움직임과 5일 이동평균선의 움직임을 도식화한 것이다. 봉을 따라 움직이는 위의 선은 5일 이동평균선이다. 그리고 아래의 선은 20일 이동평균선이다.

1)은 5일 이동평균선과 가격의 이격이 급격히 발생하면서 이격줄이기 조정을 하는 단기 상투의 날로 고점대비 하락을 한다. 이날 거래량이 급증하는데 상승하는 동안의 거래량 보다 월등히 많은 거래가 수반되면서 하락을 하게 된다. 통상 단기 상투라고 하며 가격 상투와 거래량 상투가 동반된다. 이날은 단기 거래자들이 집중 공략하게 마련인데 그간의 강세 움직임이 있었기 때문에 시장 참여자들이 거래에 많이 참여하게 되고 그에 따라서 고점에서 하락시 마다 반등을 하게 된다.

이러한 반등을 이용한 단기 거래자들이 집중 공략하는 날이다. 손절매에 능숙하지 못하고 단기 거래에 능숙하지 않은 일반 투자자들은 거래량이 급격히 증가하며 고점에서 하락을 하는 1)과 같은 날에는 거래하지 않고 관망하는 것이 옳다. 상투에서 물릴 수 있기 때문이다.

2)의 날에는 상승을 시도하는지 유심히 살펴야 한다. 둘째날 저점에서 상승 하기 시작하여 곧바로 전고점을 돌파하고 상승하는 종목이 많기 때문이다. 강한 종목들이 그러한 모습을 보이는데 둘째날 재상승에 성공하면 이후 아주 강한 모습을 보인다.

2)일날 강한 상승으로 전환할 수 있느냐 아니면 추가 조정을 하느냐의 관건은 이 종목의 이전 상승시의 강도에 달려 있다. 고점을 찍기 이전의 상승시에 상한가 (점상한가)에 이르는 강한 상승을 하였느냐 아니면 약한 상승을 하였느냐에 따라 2)의 날에 조정을 마무리하느냐 추가 조정을 하느냐가 달려 있다. 즉 상승시에 아주 강한 상승을 한 종목은 조정을 짧게 하고 다시 상승을 한다. 조정이 짧은 종목일수록 더욱 강하게 움직이므로 2)의 날에는 조정 시 매수 후 곧바로 상승 시도에 성공하는가를 잘 살펴야 한다. 이날 역시 상승 강도가 약하면 매도하고 다시 3)의 날에 관심을 갖는다.

3)의 날에는 굉장히 고민스러운 날이다. 급등한 종목들이 고점에서 3일째 조정을 보이면 대부분 5일 이동평균선을 붕괴하기 때문이다. 5일 이동평균선을 지키면 보유하려고 마음먹은 투자자나 3)의 날 매수해서 5일 이동평균선의 지지를 기대하던 투자자들은 고민스러울 수 밖에 없다.

특히 이날 거래량이 많으면서 하락을 하면 매우 위험하기 때문에 아주 중요한 판단의 날이 된다. 따라서 3)의 날 5일 이동평균선의 지지를 기대하면서 매수한 투자자는 장 막판까지 지지를 확인해야 하며 만일 붕괴한다면 매도하고 다시 4)의 날 매수해야 한다.

4)의 날이 가장 중요한데 급등한 종목이 5일 이동평균선을 깼기 때문에 매도도 아주 강하게 나온다. 그러나 4)의 날과 그 다음날에는 하락시마다 매수 관점에 서야 한다. 통상 기술적 분석에서는 5일 이동평균선의 위에서는 5일 이평값을 지지가격으로 놓고 붕괴하면 20일 이평선을 지지선으로 보지만 실전에서는 그렇지 않다.

주식을 매수하는 이유는 그 종목이 상승할 것이라는 기대를 갖고 하는 것이다. 만일 이 종목이 상승할 종목이라면 20일 이평선까지 내려가지 않는다. 20일 이평선까지 내려간 종목을 오히려 추가 하락한다. 상승할 종목이라면 5일 이평선과 20일 이평선의 사이에서 더 이상 하락하지 않고 강한 상승으로 다시 5일 이평선 위로 올라간다. 이러한 속성을 이용한 투자를 해야 한다. 그렇기 때문에 4)의 날과 그 다음날에는 하락을 하더라도 매수해야 하는 것이다. 이날 매수한 투자가 성공적인 투자로 수익을 내기 위한 기본 조건은 이전의 상승시에 아주 강한 상승이었어야 하며 조정을 보이는 2) 3)의 날에 거래량이 아주 작아야 한다.

그리고 다시 4)의 날에는 거래량이 증가하면서 플러스를 보이는 상승 추세를 나타내야 한다. 이날 곧바로 상승하지 못하는 경우도 있는데 그이후 하루 이틀 내에 강한 상승이 나타나지 않으면 이 종목은 하락한다고 판단한다. 상승시의 강도, 고점에서의 거래량증가, 조정시의 거래량 급감, 5일 이평선 붕괴시 20일 이평선 사이에서의 매수 유입, 다시 거래량 증가하며 강한 상승으로 5일 이평선 복귀라는 흐름이 강세 종목의 5일 이평선을 사이에 두고 움직이는 전형적인 움직임이다.

그림 1> 5일 이동평균선과 주가의 움직임

5일 이동평균선을 붕괴하는 종목들이 20일 이동평균선과의 사이에서 과연 어떤 움직임을 나타내고 실제로 수익을 어떻게 실현하는지에 대해 스페큐의 거래 전략을 배워본다.

5일 이동평균선을 타고 상승하는 종목은 강세 종목이다. 화면 1의 이오리스의 사례와 같이 거래량 없이 등락을 거듭하는 움직임 이후 거래량이 증가하며 5일 이동평균선을 타고 상승하는 종목에 관심을 갖는다. 거래량 증가하며 상승하는 상승 초기 구간에서 매수했다면 5일 이동평균선을 깨지 않으면 보유하고 깨는날 매도 한다. 이를 이평선의 생명선 이론이라고 한다.

상승 초기에 매수에 동참하지 못했다면 이후 상승의 강도를 보면서 꾸준히 주가 흐름을 추적한다. 5일 이평선과 가격이 이격을 벌이는 즈음에 조정을 보일 것이기 때문이다. 가격 상투를 치는날 거래량도 상투를 친다. 그리고 조정을 보이는데 그 다음날은 곧바로 상승 가능하기 때문에 하락 조정을 이용하여 매수한다.

화면 1의 2)와 같이 아래꼬리 형성하며 반등을 하는 모습이다. 즉 상투친 다음날 저가 매수는 이익실현의 기회를 준다. 화면 1에서 2)의 봉은 전날 봉의 중간 아래에서의 반등으로 매수의 힘이 부족하다는 것을 알 수 있다. 따라서 매도 이익실현하고 그 다음날로 매수 타이밍을 넘긴다. 이론에서 설명한 바와 같이 그 다음날인 3)의 날엔 5일 이동평균선을 깨게 마련이다.

이날 매수 해서 주식을 가지고 있으면 상당히 고민스럽다. 5일 이평선을 지키지 못하면 매도해야 하는데 깼다가 다시 상승할 수도 있기 때문에 쉽게 판단할 수 없는 시간이 지속된다. 따라서 조정 3일 째는 끝까지 확인을 하는 거래를 하며 가능한 거래하지 않고 관망한다.

그리고 그 다음날인 4)와 5)와 같이 5일 이동평균선을 깨고 내려와 매도세가 강하게 나오면 그 저점에서 적극 매수한다. 이 종목이 다시 상승할 종목이라면 5일 이평선에서 많이 하락하지 않을 것이며 1일 3일 사이에 강하게 다시 5일 이동평균선을 회복 할 것이기 때문이다. 이때 주의 해서 지켜보아야 할 점은 이전 상승시의 강도와 거래량이다.

이 종목은 상승시의 강도가 비교적 강한 움직임을 보였고 거래량은 상투 거래량 이후 50% 이하의 거래로 급격히 감소하였다. 따라서 2-3일간 기다리기로 한다. 이때 3일 이내에 다시 5일 이평선을 회복하지 못하면 매도할 것이고 거래량이 증가하는데 상승하지 못해도 매도할 것이다. 즉 조정을 보일때는 거래량이 감소해야 하며 다시 거래량이 증가할 때는 강한 상승을 동반해야 한다. 5일과 20일 이동평균선의 중간에서 매달려 있는 상황이 되는데 거래량이 아닌 가격 지표를 함께 볼 필요도 있다. 이때 사용하는 것이 볼린져 밴드이다.

화면 2는 볼린져 밴드인데 볼린져 밴드의 중간값이 5일과 20일 이동평균선의 중간 부분을 통과하기 때문에 가격 설정으로는 볼린져 밴드의 중간값을 지지하는 조정을 보이는 지를 확인한다. 만일 볼린져 밴드의 중간값을 하향하는 하락이 나오면 이 종목은 20일 이동평균선을 붕괴하는 하락이 나올 것이라고 판단하고 매도한다.

그이후 이 종목을 다시 매수할 타이밍을 잡을 때는 화면 3과 같이 주봉의 5주 이평선이 지나는 값을 지지 가격으로 설정한다. 이때 주의 할 점은 거래소의 대형주의 경우에는 소형주와 같은 급등락이 아니기 때문에 20일 이동평균선까지 하락하였다가 20일 이동평균선을 지지로 상승하는 경우가 많다.

따라서 대형주의 경우에는 5일 이동평균선 붕괴시 매수 관점은 유지하되 20일 이동평균선까지 하락하였다가 반등할 수 있다는 것을 고려하여 매수 타이밍을 조금 늦추는 방법을 취한다.

화면 4는 이 종목의 일간시세를 보여주고 있는데 2,340원을 고점으로 조정을 보였고 그 이후 3일 조정을 보였는데 조정의 폭이 작고 일간으로 그 폭도 점차 줄어드는 것을 볼 수 있다. 이는 이 종목이 5일 이동평균선 아래에서 매수세가 있다는 것을 확인할 수 있게 한다. 그 다음날 상한가를 시현하면서 고점을 돌파한 2,370원이 된 것을 볼 수 있다.

이 종목은 이후에도 추가 상승할 것이라는 것은 자명한 일이다. 전형적인 5일 이평선 아래에서의 강세 종목의 움직임을 보여주었다. 5일 이동평균선을 붕괴하고 내려온 종목이 모두 다 다시 강세를 보이며 상승하는 것은 아니다. 5일 이동편균선을 붕괴하는 종목을 매수했다가 이후 재상승에 실패한 종목은 하락 폭이 20일 이평선의 붕괴에 이르기까지 깊을 수 있다.

따라서 종목 선정이 매수 중요하다. 조정 후 다시 상승할 수 있는 종목은 직전에 상승할 때 얼마나 강하게 상승했느냐가 관건이라고 하였다. 상승할 때의 상승강도가 가능하면 상한가 ( 점상한가 )가 포함된 것이어야 하며 5일 상승률이 25% 이상의 강한 상승이어야 한다. 그러한 종목만이 5일 이평선을 깨지 않고 상승을 하거나 깨더라고 곧바로 다시 강한 상승을 할 수 있다. 조정을 보이고 있는 시점에서는 거래량이 중요하다.

조정 시에는 고점에서의 상투 거래량의 50% 미만의 급감한 거래량이어야 한다. 조정시에 거래량이 많다는 것은 매도물량이 많다는 것으로 저가 매수한 물량이 나오는 것으로 해석한다. 그러나 거래량이 아주 작다는 것은 매물이 나오지 않고 추가적인 상승을 기다리고 있다는 것이다.

따라서 조정시에는 거래량이 작을 때 매수하고 또 기다린다. 거래량이 줄어들었다가 다시 증가할 때는 반드시 상승에 성공해야한다. 거래량이 증가한다는 것은 상승 시도를 하는 것이며 이때 상승에 실패하면 오히려 매물이 쌓이는 것이므로 이후 상승에 큰 걸림돌이 된다. 거래량이 증가한 날 하락을 하면 매도한다.

화면 1> 5일 이동평균선을 전후한 주가의 움직임

화면 2> 5일 이동평균선과 20일 이동평균선의 중간값 볼린져밴드의 중간값

화면 3> 주봉의 5주 이동평균선

화면 4 이오리스의 일간 주가

이동평균선 분석 방법

이동평균선 (MA, Moving Average) - 주가의 평균적인 변화추세

주가를 일정기간식 평균을 해나가면서 주가의 평균적인 변화를 보여주는 그래프.

주가의 장기적인 추세를 보고 싶을 때 60일 이평선을 보면 현재 주가가 과거 2달 동안의 주가의 추세와 얼마나 차이가 나는지를 볼 수 있다. 만약 60일 이평선의 추세와 현재 주가가 매우 떨어져 있다면 (이격률이 큰 주식) 긴 기간의 주가의 추세에 벗어나 있으므로 주가가 조정을 거쳐서 긴 기간동안의 추세를 회복 하는 경향이 있을 것으로 예측할 수 있다.

골든크로스 - 만약 5일 간 단기간의 변화가 장기간의 추세인 20일 이평선을 뚫고서 위로

치솟는 다면 주가가 상승세에 접어 들었다는 것을 알 수 있다.

말그대로 주가의 황금기가 왔다는 것이다.

- 당일 5일 이동평균선이 20일 이동평균선을 상향 돌파하며,

주가가 양봉을 형성하며 상승중인 종목 추출

- 골든크로스 발생 종목 중 몸통이 윗꼬리보다 큰 경우 매도세보다는 매수세가

우세하며, 추가 상승 가능

60일 이평선 - 60일씩 묶어서 주가를 평균해 나가면서 60일 동안의 주가의 평균적인 변화를 계산.

2달간 평균적인 주가의 변화를 보여준다. 비교적 장기간의 주가 추세이다.

안전한 투자를 위해서는 60일 이평선을 기준으로 투자를 해야 한다. 60일 정도의

안정적인 추세에 따라야하며 갑자스러운 상승에 현혹 되어서는 안된다.

60일 선에서 많이 벗어나 올라간 것(이격율 30%이상)은 폭락하게 된다.

120일 이평선 - 4달 간 주가의 평균적인 변화를 보여준다. 장기간의 주가의 추세를 보여준다.

20일 이평선 - 20일 간 주가의 평균적인 변화. 중기적인 주가의 추세를 보여준다.

5일 이평선 - 5일 간 주가의 평균적인 변화. 단기간의 주가의 변화를 보여준다. 장기간의 주가의

추세와 비교하여 단기간의 주가가 높은 건지 낮은 건지를 판별할 수 있다. 장기간의

추세와 많이 떨어져 있다면 주가가 조정을 받을 가능성이 있다고 예측할 수 있고

장기간의 추세를 깨고 급격히 오르거나 내린다면 주가가 상승세 또는 하락세로

접어들 것이라고 예상할 수 있다.

이동평균 - Moving Average, MA

순각적인 변화보다는 평균적인 변화를 보고 싶을때 사용.

윈도우를 움직여 가면서 샘플링한다고 해서 Moving이라고 하고

그 샘플들을 평균하여 새로운 값을 만들어 내므로 Average라고 한다.

MA1 = X1 + X2 + X3 + ... + X60 1 ~ 60 사이의 값들을 평균한 값

MA2 = X2 + X3 + X4 + ... + X61 2 ~ 61 사이의 값들을 평균한 값

MA3 = X3 + X4 + X5 + ... + X62 3 ~ 62 사이의 값들을 평균한 값

일종의 저주파 필터이다. 즉 고주파 성분은 없애고 저주파 성분만 뽑아내는 필터.

그외 지수 이동평균선 (Exponential Moving Average, EMA) 이 있다.

보통의 이동 평균선은 느리게 움직이는 반면, 지수 이동 평균선은 빠르게 움지는 경향이 있다.

나스닥 경우는 50일 지수 이동 평균선을 참조하면 좋고, 다우지수는 100일 이동 평균선을

참조하는 것이 좋다고 한다. 마찬가지로 코스피는 60일, 120일 이동평균선을 참조하는 것이

좋을 것 같고, 코스닥은 단기간의 변화에 민감한 지수 이동 평균선을 참조는 하는 것이 좋겠다.

이동평균선에 따른 매매 방법

이번 시간에는 한 가지의 이동평균선과 두 가지의 이동평균선 매매 방법은 다 아시리라 생각하여 생략합니다.

세 가지 이동평균선을 이용한 매매방법과 '그랜빌'의 이동평균선 매매 전략에 대해 알아 보도록 하겠습니다.

아주 간단하게 그래프와 함께 짧막한 부가 설명만 드리겠습니다.

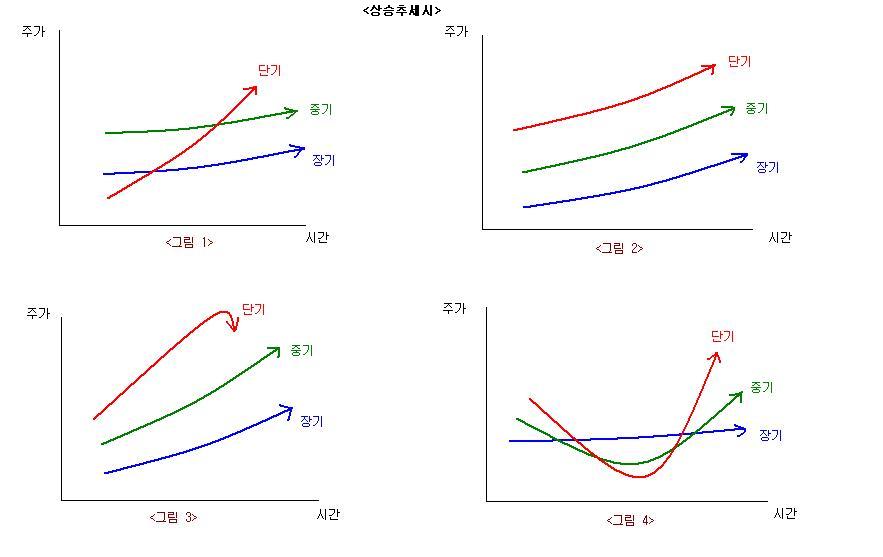

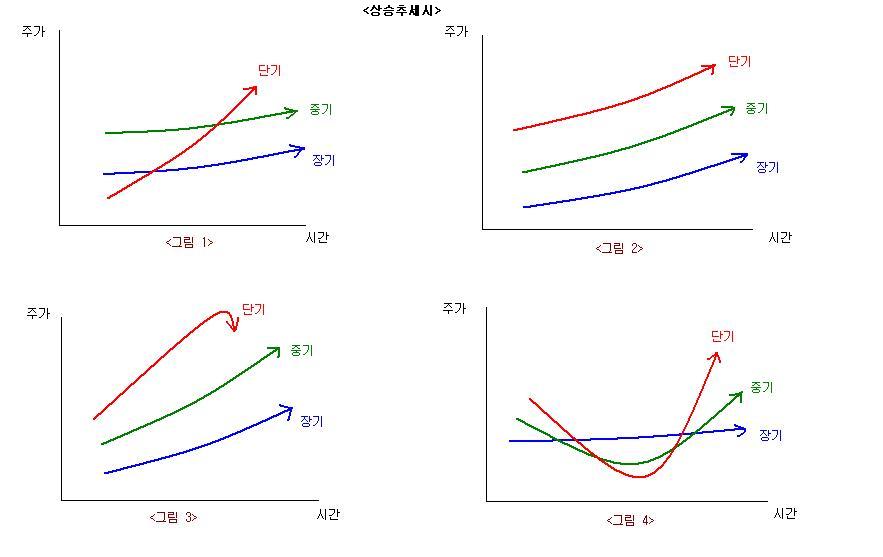

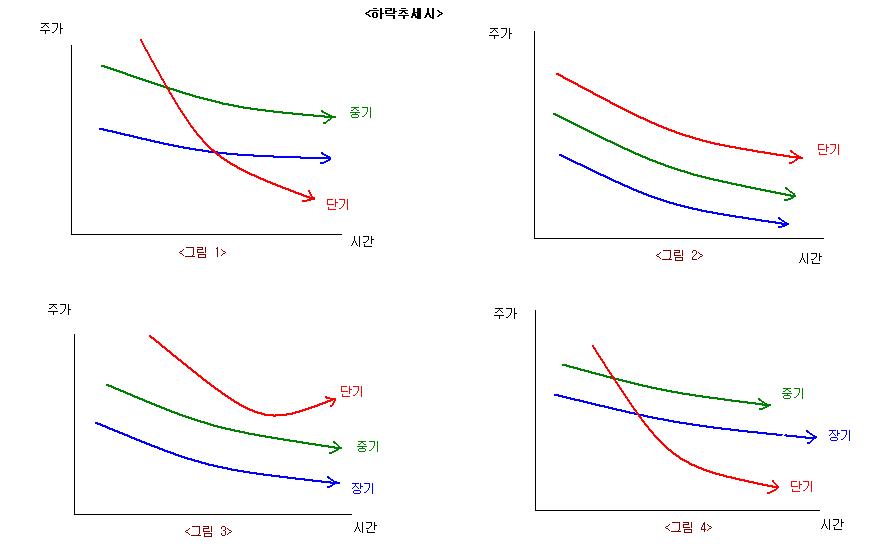

(1) 세 가지 이동평균선 투자 전략

(A) 상승추세 시 투자전략

<그림1>:단기 이동평균선이 중-장기이동평균선을 아래에서 위로 상향 돌파 할 때는 '매입신호'이다.

<그림2>:위로부터 단기-->중기-->장기 이동평균선이 나란히 형성되면 '강세국면'이다

<그림3>:중-장기이동평균선의 상승이 계속된 후 단기이동평균선이 하락세로 돌아서면 '천장권'으로 본다.

<그림4>:단기, 중기, 장기이동평균선이 복잡하게 얽혀 있는 경우 매입을 보류하라는 신호로 본다.

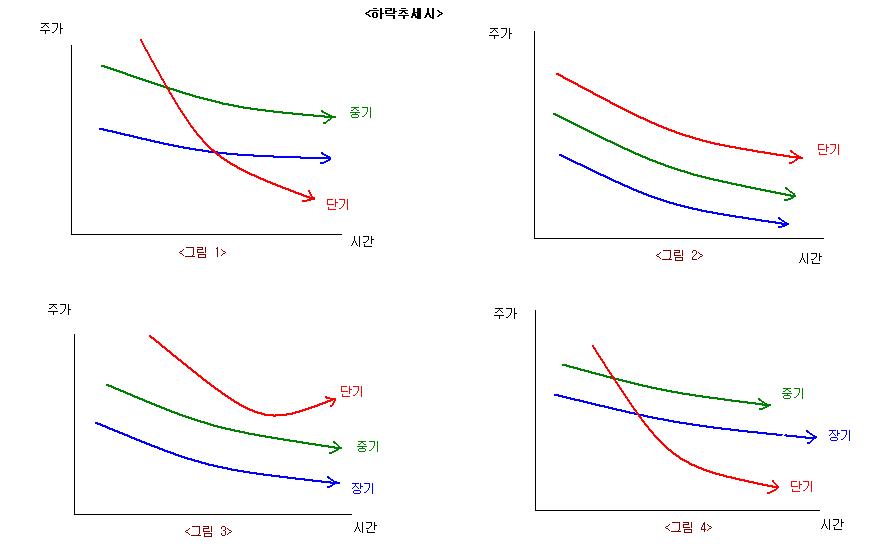

(B) 하락추세 시 투자전략

<그림1>:단기이동평균선이 위로부터 아래로 중-장기이동평균선을 하향돌파 할 때는 '매도신호'이다.

<그림2>:단기-->중기-->장기이동평균선이 나란히 하락할 때는 '약세시장'이다.

<그림3>중기/장기이동평균선이 상당기간 진행된 후 단기이동평균선이 더 이상 하락하지 않고 상승세로 돌아서면 '바닥권'이다.

<그림4>:단기이동평균선이 중-장기이동평균선을 하향돌파할 경우 데드크로스(dead cross)로 '강력한 약세전환신호'이다.

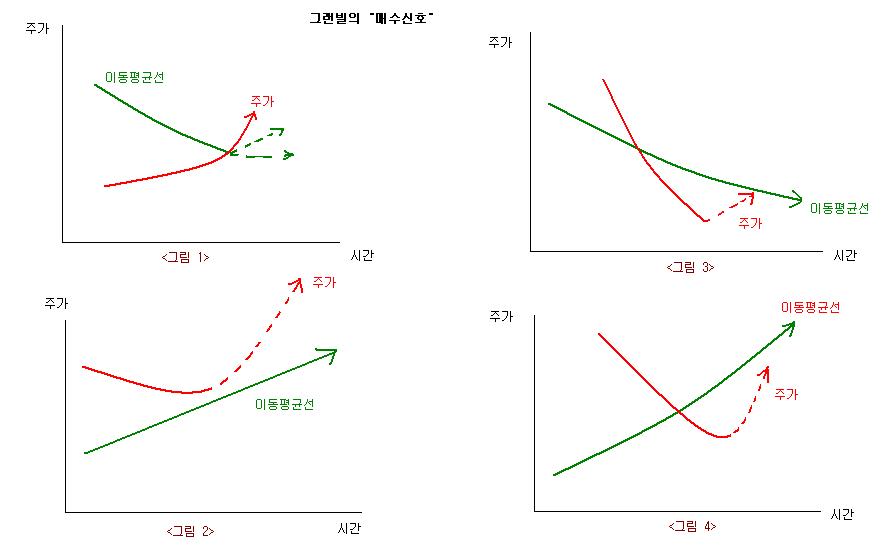

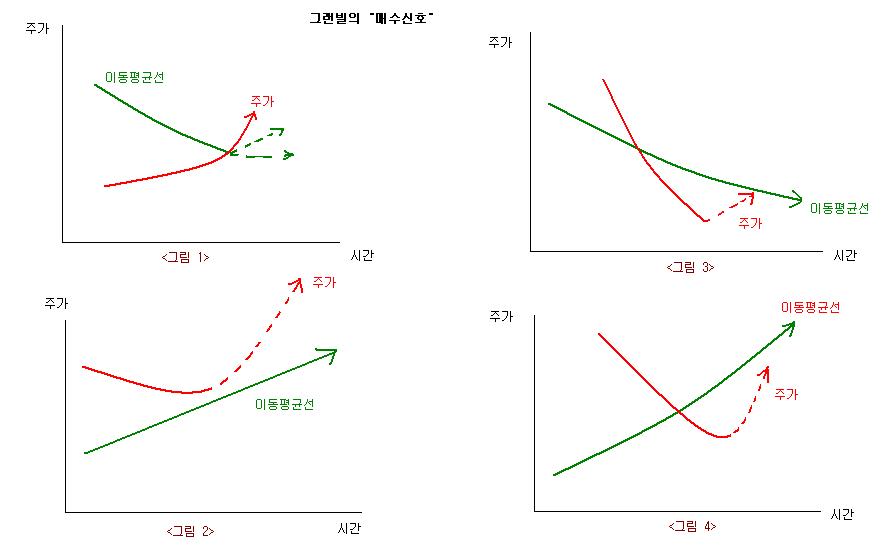

(2) '그랜빌'의 투자전략

(A) 매수신호

<그림1>이동평균선이 하락한 뒤에 보합이나 상승국면으로 진입할 경우 주가가 이동평균선을 상향돌파할 때는 '매수신호'이다.

<그림2>주가가 이동평균선 위에서 급격히 하락하다가 이동평균선 부근에서 반등시 '매수신호'이다.

<그림3>주가가 하락하고 있는 이동평균선을 하향돌파한 후 급락시는 이동평균선까지 반등가능성이 크므로 단기차익을 위한 '매수신호'이다

<그림4>이동평균선이 상승하고 있을 때 주가가 이동평균선의 아래로 하락하는 경우는 '매수신호'이다. 이동평균선의 상승이 대세상승을 의미하므로 주가하락은 일시적일 가능성이 크기 때문이다.

(B) 매도 신호

<그림1>이동평균선이 상승한 후 평행 또는 하락국면에서 주가가 이동평균선을 하향돌파시 '매도신호'이다

<그림2>이동평균선이 하락시 주가가 이동평균선 위로 상승하는 경우, 하락추세이므로 일시적인 주가상승으로 보아 '매도신호'이다.

<그림3>주가가 이동평균선 아래에서 상승세를 보이다가 상향돌파를 못하고 하락하는 경우 '매도신호'이다.

<그림4>주가가 상승하고 있는 이동평균선을 상향돌파 후 다시 급등시, 이동평균선으로 자율바락 가능성이 있으므로 '매도신호'이다.

주가 예측과 이동평균선

이동평균선은 주가 예측의 가장 기본적인 방법 가운데 하나이다. 일정 기간 주가 평균치의 진행 방향을 확인하여 현재의 진행 방향과 어떤 관계가 있는지 분석해서 미래의 주가를 예측한다.

주가의 움직임이 매일매일 불규칙하게 움직이기 때문에 과거 며칠 간의 주가를 평균하여 꺾은 선 그래프로 나타냄으로써 일정 기간 동안의 평균적인 주가 흐름을 파악하는 데 목적이 있다.

이동평균선은 일반적으로 기간이 길수록 신뢰성이 높으나 기간이 길어질수록 시세 전환 포착이 늦어진다는 단점이 있다. 누구든지 계산이 용이하고 손쉽게 매도와 매수 신호, 저항 및 지지 수준을 보여주는 장점이 있어서 투자자들이 많이 활용하고 있다.

이 이동평균선은 먼저 방향성 분석에 사용된다. 상향, 하향 등 주가의 방향성을 가장 명확하게 알 수 있도록 하는 게 이 이동평균선이다. 또 이동평균선을 통해 주가의 배열도를 분석할 수 있다. 이동평균선으로 보면 대개의 배열도는 정배열 -> 역배열 전환 -> 역배열 -> 정배열 전환 -> 정배열의 과정으로 순환함을 알 수 있다.

이동평균선은 또 추세선과 마찬가지로 저항선과 지지선으로 생각할 수 있다. 주가 하락기에는 각각의 이동평균선을 저항선으로 하락하게 되고, 상승 반전될 때에는 이동평균선들을 차례로 상승 돌파하게 된다. 모든 이동평균선은 회귀 본능이 있다. 주가 그래프와 멀어지면 가까워지려고 하고 다시 가까워지면 다시 멀어지려는 성질을 가진다. 이를 이용해서 이동평균선을 통해 주가 그래프의 움직임을 예측할 수 있다.

이동평균선은 외국인, 기관 투자자와 동일하게 맞춰라

개인 투자자들이 사용하는 이동 평균선은 대개 5가지이다. 5일, 20일, 60일, 120일, 180일선과 주선이다. 일반 개인투자자들이 증권사에 계좌를 개설하고 컴퓨터에 프로그램 다운을 받으면서 차트를 띄우게 된다. 이렇게 계좌를 개설할 경우, 일반적으로 5개의 이동평균선만 보이게 된다.

실전 경험이나 고증 절차가 약한 상황에서 외국인과 기관 투자자 등 세력들이 사용하는 이동평균선을 설정하지 않는 경우가 대부분이다. 이렇게 되면 개인 투자자들은 정보 설정에서부터 세력들에 뒤지게 된다.

5개의 이동평균선만 보면서 세력들의 의도를 모르고 답을 찾으려고 고군분투를 하는 셈이다. 흔히 세력, 주포라고 부르는 외국인이나 기관 투자자들이 이것을 약점으로 이용한다. 주포 세력들은 개인투자자들에게 손절을 유도한 이후 물량을 확보하거나, 저항선을 돌파하는 듯 착각하도록 해서 가지고 있었던 물량을 매도해서 수익을 챙긴다.

결과적으로 개인 투자자들은 매수 매도 타이밍에 오류가 생길 수밖에 없다. 이런 오류는 투자자 개개인의 문제가 아니라서, 순간적으로 개인 투자자들의 움직임이 쏠리는 현상까지 발생한다.

앞서 말했듯이, 다른 개인 투자자가 아니라 세력과 동행하라. 그러려면 계좌 설정에서부터 외국인들이 사용하는 이동평균선을 최대한 숙지해야 한다. 이제는 개인들이 사용하는 5개의 이동평균선은 과감하게 삭제하고 외국인 투자자들이 다루는 이동평균선을 다시 입력하여 매매 타이밍을 잡으면서 신뢰성을 주는 지수를 찾아내야 한다

외국인 투자자들이 주로 사용하는 이동평균선 12개는 3, 5, 10, 20, 35, 60, 90, 216, 306, 480, 900, 1001 일선과 주선이다.

단기적인 투자매매를 유도할 경우에는 3일선 5일선 10일선 등 단기선을 주로 사용하여 아랫꼬리를 형성하고 시세를 우상향으로 전환하는 터닝포인트로 사용하게 된다. 이들 지점에서 개인투자자들의 물량을 뺏고 다시 지수를 회복시키는 구간이다.

보유 기간을 일 주일 정도로 보는 스윙 트레이딩 매매에 활용하기 위해서는 이격도율(%)에서 근거해서 방향 전환을 시도하는 이동평균선은 20일선과 35일선에서 전환이 이루어진다고 보면 되고, 이후 세력들이 물량을 확보해나가는 상황으로 그들의 의도대로 시세탄력 강도를 강화시키면서 개인투자자들이 오인된 추격매수가 붙는 과열권까지 끌어올리는 작업이 이루어진다.

기법상으로 20일선은 이격도율이 100%로 5일선 시세와 20일선이 맞붙는 모습을 보이게 되는 시점이며 35일선은 이격도율이 75-80% 정도로 과매도권을 형성하는 저점 바닥권을 확인하는 전환점이다. 여기서 방향을 돌릴 경우 그 때부터 큰 시세가 나는 경우가 대부분이다.

35일선에서 방향을 돌리면서 저점을 확인한 경우는 추가상승으로 이격도율이 100% 분기점인 20일선을 다시 돌파시키면서 개인투자자들의 환심을 이끌어 낼 수 있는 차트 미인주로 전환이 되는 것이고 그때부터 추가 급등으로 인해 시장 중심주로 부각되는 절차가 뒤따른다.

그림 : 삼성전자 일봉도표. 2005년 6월부터 2007년 2월.

외국인 투자자들이 보는 차트 화면이다. 청색으로 표시되는 90일선을 돌파하면 급등하고(2006년 8월), 90일선이 붕괴되면 급락하는(2006년 12월) 경우가 많고 2007년 1월에 황색인 35일선의 저항을 받고 계속 밀리는 모습이다.

일봉뿐 아니라 주봉 차트로 보면 시황이 좀더 분명하게 보인다. 5주선 시세와 20주선의 이격도를 이용하여 20주선과 35주선에서 방향을 돌리기도 하는데 개념은 일봉 상황과 동일하며 방향성을 가지게 된다.

그림 : 삼성전자 주봉 차트. 1999년 6월부터 2007년 2월까지.

그림 : 삼성전자 주봉 차트. 1999년 6월부터 2007년 2월까지.

2005년과 2006년에 공통적으로, 청색인 90주선 지지력을 발휘하고 우상향으로 올라선 것을 볼 수 있으며 2007년 1월 90주선이 붕괴되면서 하향 강도가 강해지고 있음을 발견할 수 있다.

단기적 관점에선 이동평균선인 20일선과 35일선의 지지력을 발휘하고 방향을 우상향으로 돌리는 것이 대부분이지만, 커다란 악재와 수급 불안으로 추가 급락으로 밀리면서 이들의 이동평균선이 지지력을 상실하는 경우도 있다.

이것은 폭락장에서 나오는 상황이다. 추가로 밀린다면 중기적 관점의 이동평균선인 90일, 216일, 306일선에서 다시 지지선 역할을 하게 된다. 하지만, 시장에서 감당할 수 없는 악재가 아니라면 이들의 선에서 방향을 우상향으로 돌리게 될 것이므로 겁먹을 필요가 없다.

만약 큰 악재로 이들의 장기적 이동평균선마저도 지지력 붕괴가 일어난다면 이제는 돌이킬 수 없는 상황이다. 시세가 무너지면서 전저점이 붕괴하거나 신저가로 밀릴 수 있다. 이럴 경우엔 즉시 손절로 대응해야 한다. 이후 다시 이들 이동평균선을 돌파하여 회복하고 올라설 경우에야 매수 관점으로 볼 수 있을 것이다.

기관 투자자들이 사용하는 이동평균선은 대개 5일, 9일, 17일, 27일, 33일, 71일, 120일, 240일선이다.

기관화 장세에서 통신 금융주 내수주와 같은 테마와 종목들은 기관들이 관리하는 영역이다. 이런 종목에서 기관들이 주도할 경우엔 개인 투자자들 역시 기관투자자들이 사용하는 이동평균선을 이용해야 한다.

이동평균선의 문제점과 함정

‘지나간 버스에 손 들기’라는 말이 있습니다. 적절한 투자 시점을 놓쳐 버린다는 얘기죠.

이동 평균선을 이용한 투자전략의 가장 큰 문제점은 때때로 매매 타이밍을 놓친다는 것입니다. 이동평균선을 이용한 매매 기법 중에 가장 일반적으로 사용하는 전략은 이동평균선의 교차를 이용하는 것입니다.

단기 이동평균선이 장기 이동평균선을 상향 돌파할 때(골든 크로스:Golden Cross) 상승 추세로 전환한 것으로 생각해 매수하고, 단기 이동평균선이 장기 이동평균선을 하향 돌파할 때(데드 크로스:Dead Cross) 하락 추세로 전환한 것으로 보고 매도하는 방법입니다.

골든 크로스가 발생하였다는 것은 최근의 가격 추세(단기 이동평균)가 그 동안 상승(또는 하락)하던 가격의 큰 흐름(장기 이동평균)을 전환시키려고 한다는 것을 의미하기 때문에 시장의 중요한 질적 변화를 암시합니다.

그러나 그림에서 보듯이 이동평균선이 교차하는 시점은 실제로 추세가 전환하는 시점과 많은 시차가 있음을 알 수 있습니다. A시점이 주가가 가장 바닥일 때이죠. 그러나 불행하게도 이동 평균을 이용한 골든 크로스 매수신호는 며칠 후에(B시점) 지나간 버스에 손을 흔들고 있습니다.

매도 신호인 데드 크로스도 마찬가지입니다. 주가가 고점을 기록할 때(C시점) 매도 신호가 나타났으면 좋을 텐데, 정작 이동평균선의 데드 크로스는 시기적으로 늦게, 주가도 한참 내린 후에(D시점) 발생합니다. 결국 B에서 사서 D에서 판다면 이 투자자는 손실을 보게 될 것입니다.

분명히 이동평균선은 주식시장에서 매우 유용한 분석 방법이지만, 시장 추세가 불분명할 경우는 투자자에게 적지 않은 실패를 가져다 줍니다.

이러한 시차문제, 즉 ‘이동평균선의 후행성’은 이동평균선의 많은 장점을 무력화시키는 최대의 단점이 되고 있어, 이 결점을 보완하려는 노력이 계속되고 있습니다.

이동평균선

주가는 끊임없이 오르락내리락합니다. 어디로 튈지 종잡을 수 없습니다. 특히 대형 호재나 악재 등이 돌출하면 급등락과 같은 비정상적인 주가가 형성되기도 합니다. 이때는 전체 흐름을 파악하기가 쉽지 않습니다. 이처럼 비정상적인 주가흐름을 희석시키는 방법으로 이동평균법을 이용할 수 있습니다.

이동평균선 역시 추세선의 하나입니다. 추세선이 직선인데 반해 이동평균선은 곡선입니다. 또 투자기간에 따라 이동평균선을 정할 수 있습니다. 이동평규선은 산출기간에 따라 5일, 20일, 60일, 120일, 240일 등으로 구분되지만 이 기간들이 절대기준이 아닙니다.

그랜빌의 법칙

주가와 이동평균선 간의 움직임으로 매수 매도 신호를 파악하는 법칙입니다. 주로 단기추세선인 20일 이동평균선을 많이 이용합니다. 장기매매보다는 단기매매에 유용합니다.

그랜빌매수신호

매수신호 1

이동평균선이 하락세에서 벗어나 횡보하는 상황에서 주가가 이동평균선을 상향 돌파할 때, 하락하던 이동평균선의 횡보는 최근 주가가 반등한다는 의미입니다.

· 매수신호 2

주가가 상승세인 이동평균선을 하향 돌파할 때, 반락장세에서의 매수신호입니다. 평균선의 하향돌파는 반락이 마무리단계에 이르렀다는 의미이므로 매수신호로 받아들입니다.

매수신호 3

이동평균선을 향해 하락하던 주가가 하향돌파를 하지 않고 다시 오르는 때, 주가는 하락하고 있으나 평균선이 주가하락을 지켜주는 지지선 역할을 하고 있다는 얘기입니다. 따라서 주가가 이동평균선에 접근할 때가 매수신호가 됩니다. <?XML:NAMESPACE PREFIX = O />

· 매수신호 4

이동평균선보다 낮은 주가가 급속히 하락한 후 평균선으로 접근할 때, 이동평 균선에서 멀어졌던 주가가 다시 이동평균선으로 다가서고 있다는 애기입니다. 이 동평균선과 주가와의 거리가 멀어질수록 평균선으로 접근할 가능성이 높습니다. 주가가 평균선으로 회귀하는 성향을 이용한 매수신호입니다.

그랜빌매도신호

· 매도신호 1

이동평균선이 상승한 후 제자리 걸음으로부터 학으로 전환하고 주가가 위에서 아래로 평균선을 뚫고 지나가면 중요한 매도신호입니다.

· 매도신호 2

이동평균선이 하강하고 있는데 주가가 평균선을 아래에서 위로 상향돌파하여 상승했을때는 매도신호입니다.

· 매도신호 3

매도신호 주가가 이동평균선보다 밑쪽에서 이동평균선을 향하여 상승했으나, 평균선까지는 미치지 못하고 그 직전에서 다시 하락으로 전환되었을 때는 매도신호입니다.

· 매도신호 4

이동평균선이 상승하고 있는 경우라도 주가가 평규선

으로부터 크게 동떨어진 경우는, 평균선을 향하여 자율반락할 가능성이 있으므로 매도신호입니다

이격도

주가와 이동평균선 간의 간격을 말합니다. 주가를 이동평균선으로 나눠 백분율하며 단위는%(퍼센트)입니다.

이격도가 100%를 웃돌면 주가는 평균선보다 높은 것이고 100%를 밑돌면주가는 평균선보다 낮습니다. 그랜빌의 법칙은 단순히 도형을 보고 매매신호를 판단합니다. 반면 이격도는 간격 정도로 매매신호를 파악한다는 점에서 차이가 납니다.

20일 이격도에 의한 일반적인 매매신호응 100을 기준으로 상하 5%를 기준으로 합니다. 20일 이격도가 105% 이상이면 주가가 이동평균선으로 돌아가는 경우가 있어 매도신호로 받아들입니다.

반대로 25%를 밑돌면 매수신호로 간주합니다. 60일 이격도는 상하 10% 이상 변할 때 매매시점으로 봅니다. 110%를 넘어서면 매도신호, 90%를 밑돌면 매수신호가 됩니다. 120일 이격도는 상하 15%를 기준으로 115%와 85%가 각각 매도와 매수신호가 됩니다.

이러한 이격도에 의한 매매시점 파악은 일반적인 것이며 장세에 따라 이격도를 탄력적으로 적용할 수도 있습니다. 강세장에서 20일 이격도의 경우 108%까지 오른 후 다시 좁혀드는 경우가 흔합니다.

반대로 약세장에서는 92%까지 이격도가 벌어진 후 반등이 오기도 합니다. 장세에 따라 60일 이격도와 120일 이격도 역시 +,-3%포인트를 추가해 매매시점을 낮추거나 높여볼 수 있습니다.

골든크로스와 데드크로스

이동평균선을 그려나가다 보면 서로 교차하게 됩니다. 단기선이 장기선을 뚫고 오르거나 내리거나 합니다. 교차로처럼 평균선들이 만나기를 크로스라고 합니다.

골드크로스는 단기선이 장기선을 밑에서 위로 치고 오르면서 만나는 때를 애기합니다. 이것은 강력한 매수신호로 간주합니다. 단기선이 장기선을 상향 돌파하려면 단기선이 상승해야 합니다. 최근 주가가 좋았다는 애기입니다.

그리고 단기 상승추세가 지속된다는 전제로 골드크로스는 매수신호로 간주됩니다. 이때 거래량의 변화도 눈여겨보아야 합니다. 거래량이 많을수록 강력한 매수신호가 됩니다. 강력한 매수신호라는 애기는 강세장으로의 전환 가능성이 높다는 의미입니다.

데드크로스는 반대로 단기선이 장기선을 위에서 아래로 치고 내려서는 모습을 말합니다. 즉 단기선이 하락하고 있다는 애기입니다. 최근의 주가가 떨어졌다는 것을 말합니다. 따라서 데드크로스는 단기 하락추세가 이어진다는 전제로 약세장 전환신호로 받아들여지고 있습니다. 데드크로스일 때 거래량 추세를 보면 대체로 감소하고 있습니다.

골드크로스는 강세장 전환신호로 간주합니다. 그런데 이상하게도 골드크로스가 발생한 후 바로 주가가 오르기는커녕 떨어지는 경우가 흔히 있습니다. 이것은 단기상승에 따른 반작용입니다. 단기 주가상승을 의식하는 경계매물이 나오기 때문입니다.

또 주가가 오른 만큼 매매 차익을 겨냥한 차익 매물도 나옵니다. 그래서 단기반락하는 경우가 많습니다. 특히 약세장에서 이러한 현상이 자주 등장합니다. 데드크로스의 경우도 마찬가지입니다. 그러나 골드크로스의 반락처럼 반등세가 자주 일어나지 않습니다.

주가이동평균선(株價移動平均線)

매일의 종가(終價)를 기준으로 산출한 이동 평균치를 도표에 옮겨 놓은 연장선. 일정 기간의 주가 평균값의 진행 방향을 확인하고, 매일의 주가가 이 진행 방향과 어떤 관련성이 있는지를 분석하여 앞으로의 주가 동향을 예측하는 투자 지표이다.

|

|